Отличия привилегированных акций от обыкновенных акций

Купив привилегированные акции, владелец становится обладателем особого статуса, дающего ряд дополнительных возможностей и прав. Одной из таких льгот считается гарантия выплаты дивидендов. Это значит, что держателю такой ценной бумаги выплатят дивиденды независимо от состояния дел компании-эмитента: получила она доход или убытки.

Ещё одним отличием является право получения владельцем привилегированной акции части имущества предприятия в случае ликвидации, то есть он получит от АО заранее установленную сумму. За эти льготы привилегированный акционер теряет возможность участия в голосовании и влияния на решения, принимаемые акционерным обществом. Следовательно, держатель префов – безучастный инвестор, который не является совладельцем бизнеса, чего не скажешь о владельцах обыкновенных акций.

Хотя некоторые привилегии как раз предусматривают влияние на деятельность фирмы. Уставом АО предусматривается соотношение голосов держателей простых и привилегированных ценных бумаг, к примеру, 1:2. Получается, что один привилегированный акционер имеет два голоса. В определённых случаях предусмотрено право влияния на деятельность компании и участия в собраниях акционерам без права голоса.

Подобные случаи предусматриваются законодательством, чтобы защитить интересы владельцев. Держатели всех ценных бумаг, выпущенных АО, имеют возможность влиять на принятие решений при ликвидации или реорганизации компании. Кроме того, есть вопросы, которые касаются акционеров и не решаются без их участия. К примеру, в случае уменьшения гарантированной суммы дивидендов.

Когда АО перестаёт выплачивать дивиденды по привилегированным акциям, их владелец может принимать участие в собраниях АО по любым вопросам.

Отличия от облигаций

Для развития бизнеса, любой компании нужен капитал, без которого невозможно существование бизнеса в принципе. Когда формируется капитал, он привлекается извне или берётся кредит в банке. Очень крупные суммы кредитными учреждениями, чаще всего, не выдаются, поэтому у компании имеется лишь два способа привлечь деньги: выпустить облигации или акции.

Фактически облигации – это кредитование предприятия, так как выплаты осуществляются определённым процентом в конкретные сроки. Кроме этого, если предприятие ликвидируется, держатель облигации имеет право обратиться в суд и требовать выплаты процентов. Недостатком облигации для инвестора является то, что при владении ею он не имеет право на:

- влияние на работу компании;

- посещение собраний АО;

- принятие бизнес-решений.

Руководителям АО не просто сделать выбор между акциями и облигациями. По сути, компания в любом случае получит денежные средства со стороны. Отличие заключается лишь в условиях при расчётах с вкладчиками, когда фирма-эмитент старается сбалансировать собственный капитал и заёмные средства.

При выпуске акций эта задача решается намного проще. К примеру, в любой момент можно прекратить расширение количества акционеров, имеющих право голоса. Кроме того, сам инвестор может воспользоваться возможностью обменять право голоса на более стабильные дивиденды. Но этот шаг имеет двойное последствие: владелец ценной бумаги, не имеющий голоса, не может влиять на совет директоров и остальные органы управления предприятия.

Сутью привилегированной акции является то, что она – промежуточный актив между обычной акцией и облигацией. Практически это выражено в статусах держателей: владелец акции – собственник АО, держатель облигации – кредитор. В первом случае инвесторам выплачиваются дивиденды, во втором – проценты.

Обязанность компании-эмитента выплачивать владельцу привилегированной акции дивиденды довольно условна. Например, при объявлении фирмы банкротом и недостатке средств для расчёта с акционерами, потребовать выплату денег в суде владелец акций права не имеет. У держателя облигаций такая возможность есть.

Видео по теме:

Права акционеров, которые владеют привилегированными акциями

Права акционеров, которые владеют привилегированными акциями, урегулированы статьей No 32 ФЗ N 208-ФЗ, рассмотрим основные из них:

- Установлено преимущественное право владельцев таких бумаг на получение дивидендных выплат. При этом в дивидендной политике организации должны быть прописаны все конкретные условия. Общества могут осуществлять выплату дивидендов только держателям префов, при этом, не осуществляя выплаты держателям обыкновенных акций.

- Фиксированная величина выплат. Обязательный размер дивидендных выплат закреплен в дивидендной политике общества и устанавливается: в процентном отношении от чистой прибыли общества или номинала, в твердой сумме. К примеру, в Сбербанке гарантируется выплата акционеру в размере не менее чем 15 % от номинальной стоимости акции, Селигдар – выплачивает 2,25 рублей за каждую акцию.

- При разделе собственности общества, в случае признания его банкротом, держатели привилегированных акций в первую очередь получают право на выплату.

- Участие в принятии решений по вопросам, рассматриваемым на общем собрании – ограничено. Принять участие в голосовании можно только при слиянии общества, рассмотрения вопросов касающихся прав самих акционеров или при ликвидации компании.

Если принято решение о не выплате дивидендов по результатам года, то владельцы префов получают право в полном объеме участвовать в голосовании, по всей повестке.

Допуск к голосованию

В общем случае держатели привилегированных акций не допускаются к голосованию.

Исключением могут быть случаи, когда принимаемые на соответствующих переговорах решения затрагивают личные интересы владельцев ценных бумаг.

В частности, если на повестке дня собрания стоят особо важные вопросы, держатели привилегированных активов могут голосовать. Это могут быть вопросы, отражающие процедуру возможной реорганизации компании или ликвидации фирмы, те, что связаны с внесением корректировок в устав, что имеют отношение к правам держателей привилегированных акций или, например, к выплате дивидендов.

В каких случаях имеет смысл выпускать привилегированные акции?

Любая компания нуждается в финансировании. Получить необходимые средства можно различными путями. Акции – один из этих путей. Они позволяют компании получить нужные средства, а акционерам – получить дивиденды, а также участвовать в управлении организацией.

Привилегированные акции имеет смысл выпускать в следующих случаях:

- У компании есть ресурсы для стабильной выплаты дивидендов.

- Владельцы организации не желают подпускать чужих людей к управлению компанией.

Как правило, ПА составляют 25% от общего объема ценных бумаг. То есть они занимают промежуточное значение между обычными акциями и облигациями. Эти акции позволяют не допустить появления большого числа акционеров с правом голоса.

Плюсы и минусы таких акций

Основное отличие привилегированных акций от обычных – ограниченное право голоса на собраниях владельцев ценных бумаг, а также наличие привилегий. Рассмотрим их преимущества для акционеров:

- Преимущественное право при распределении дивидендов.

- Преимущественное право при получении средств при банкротстве компании.

- Право на получение установленной суммы средств в том случае, если компания получила прибыль.

- Право голоса при ликвидации, реорганизации организации.

Основное преимущество компании при выпуске ПА – ограничение права голоса акционеров при управлении организацией.

Рассмотрим недостатки ПА:

- Ограничение права голоса при управлении компанией.

- Относительно небольшие дивиденды.

Для компании основной недостаток привилегированных акций – это необходимость стабильных выплат дивидендов.

Особые права привилегированных акций

1. Префы гарантируют получение стабильных дивидендов по ставке эмитента (твердая величина, процент от стоимости акции или чистой прибыли по балансу). Размер дивиденда по привилегированным акциям АО может быть установлен его Уставом. При отсутствии дохода дивиденды выплачиваются из специальных фондов, созданных для этих целей.

Дивиденды по привилегированным акциям выплачиваются в приоритетном порядке по сравнению с обыкновенными акциями. Риск получить убытки по таким сертификатам ниже, чем у простых бумаг.

2. Владелец префов обладает правом на первоочередное получение дивидендов и остаточного имущества при ликвидации компании добровольно или в процедуре банкротства. Распределение активов происходит после расчетов со всеми кредиторами.

Достоинства льготных акций:

- доля платежей по приоритетным бумагам выделяется в общем объеме чистого дохода;

- возможна конвертация в обыкновенные акции, на условиях, прописанных в уставе общества;

- стоимость префов мало зависит от условий биржевого рынка, поэтому они охотнее покупаются инвесторами для долгосрочных вложений.

Привилегированные акции Сбербанка

Если же вы пока не хотите заниматься инвестированием активно, а только начать потихоньку, например, с акций Сбербанка, то за динамикой акций можно смотреть здесь.

И брокерский счет у Сбербанка все равно придется открывать, устанавливать его программы тоже придется. Но можно и обойтись его приложением на смартфон «Инвестор».

Покупка и продажа привилегированных акций

Префы, так же как и простые акции, доступны для купли-продажи безо всяких ограничений (если договор АО не включает запрещающих правил). Самый простой способ торговли привилегированными ценными бумагами – это обращение в брокерскую компанию. С помощью данного посредника любой инвестор может приобретать акции на бирже, то есть по рыночной стоимости. Особенно это актуально для держателей большого количества бумаг, желающих их продать.

Лучшие брокеры для инвестиций в акции

- Just2Trade

- FinmaxFX

- R Trader

Just2Trade — Международный брокер от ФИНАМ с европейской регистрацией. Здесь можно покупать более 30 000+ акций без статуса квалифицированного инвестора с более чем 20 бирж со всего мира и возможностью получать дивиденды.

Кроме акций с NYSE и NASDAQ, у Jus2Trade есть огромное количество европейских и азиатских компаний, например, Nestle, Porsche, Ubisoft, Rolls-Royce, Sony и другие. Также среди акицй есть более 2000 биржевых фондов и облигации.

Брокер регулируется FINRA, CySEC, MiFID и Банком России.

Минимальный депозит для открытия счета $500.

Cайт: Just2Trade

Брокер FinmaxFX предлагает более 2000 активов. Современная торговая платформа делает процесс покупки проще, чем заказ пиццы.

Брокер регулируется ЦРОФР, VFSC. Предоставляет профессиональную торговую платформу и лучшие условия. Минимальный депозит для открытия счета $250.

Сайт: FinmaxFX

Брокер RoboForex работает более 10 лет и позволяет торговать акциями с 14 европейских стран и США. На платформе R Trader (+ есть и другие) доступно более 12 000 активов. Брокер регулируется IFSC и The Financial Commission, также имеет сертификацию Verify My Trade (VMT).

Внедрена программа страхования до 5 000 000 EUR. Получено более 10 наград, включая IAFT Awards, International Business Magazine Awards и другие. Компания является официальным спонсором BMW M Motorsport.

Сайт: RoboForex

Цена привилегированной акции на фондовом рынке России, как правило, ниже обыкновенной. Это связано в первую очередь с отсутствием необходимой ликвидности. На этом фоне обладатель привилегированных бумаг, решивший их продать, часто сталкивается с некоторыми трудностями. Тем не менее, если рассматривать акции с точки зрения их доходности, префы нередко выглядят более привлекательно, чем обыкновенные акции.

Почему префы дешевле обычных акций

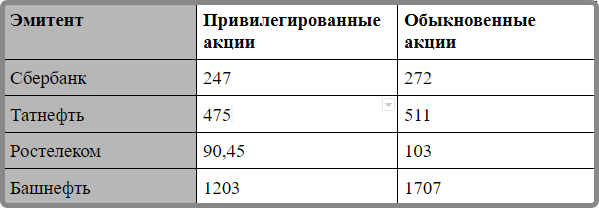

Давайте посмотрим на ценные бумаги акционерных обществ, и их рыночную стоимость на Московской бирже (данные за 25.01.2021 г.).

Как видим, во всех случаях цена привилегированной акции оказалась ниже, чем обыкновенной. Так не всегда бывает, но в основном так. Но в то же время иностранных площадках всё наоборот, например, на фондовом рынке США обычные акции дешевле префов.

Почему же на Российском рынке именно так?

Эксперты выделяют несколько причин:

- Акции скупают в основном крупные инвесторы, делая общую картину котировок. Доля же частных инвесторов очень мала, соответственно и влияние на общую картину котировок они не оказывают. Цель крупных игроков, это не столько получение дивидендных выплат, а получение возможности оказывать влияние на управление определенной компанией. Из-за этого создается больший спрос именно на обычные акции, и их цена соответственно растет.

- Ограниченный спрос на привилегированные акции. К таким бумагам не имеют доступ иностранные инвесторы, так как префы не продаются на зарубежных биржах.

- В России имелись случаи ущемления прав держателей привилегированных акций, что до сих пор негативно влияет на желание вкладывать деньги в такие ценные бумаги.

Важно! Стоит отметить, что постепенно ситуация меняется и разница в стоимости обычных и привилегированных акций сокращается, это можно увидеть, например взглянув на стоимость акций в 2013 году.

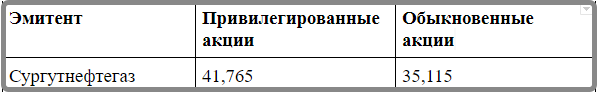

А вот пример акций Сургутнефтегаза. Привилегированные акции стоят дороже обычных.

Что такое дивиденды

Это любой доход, полученный акционером (участником) от организации при распределении прибыли по принадлежащим ему акциям (долям) пропорционально его доле в уставном капитале этой организации. Важная деталь: дивиденды всегда выплачиваются из прибыли, которая осталась после налогообложения. Об этом прямо говорится в пункте 1 статьи 43 НК РФ.

СПРАВКА. Что такое прибыль, оставшаяся после налогообложения (ее часто называют чистой прибылью)? Ответ зависит от налогового режима, который применяет организация. При общей системе прибыль за вычетом налога на прибыль. При ЕНВД — прибыль за вычетом единого налога на вмененный доход. При ЕСХН — прибыль за вычетом единого сельхозналога. Выплата дивидендов учредителю в ООО на УСН производится из прибыли, оставшейся после уплаты единого «упрощенного» налога.

Что нужно для выплаты дивидендов

Чтобы организация могла распределить чистую прибыль между учредителями, необходимо выполнение ряда условий. Перечислим основные:

- у организации есть прибыль, оставшаяся после налогообложения. При убытках дивиденды выплачивать нельзя;

- уставный капитал полностью оплачен;

- стоимость чистых активов больше или равна уставному капиталу. Под чистыми активами понимается разница между активами организации и ее долгами. Чистые активы — это капитал и резервы (указаны в итоговой строке III раздела бухгалтерского баланса), увеличенные на доходы будущих периодов (указаны в строке 1530 баланса) и уменьшенные на задолженность участников по оплате УК (указана в составе строки 1170 баланса).

- у организации нет признаков банкротства.

Основные свойства

Держатели префов, как правило, получают право на первоочередный режим в отношении дивидендов, в обмен на возможность рассчитывать на прибыль сверх выданных сумм дивидендов.

Некоторые предпочтительные акционеры могут получить право на участие. Но, большинство таких акций выпуска являются неучаствующими.

Чтобы более детально рассмотреть особенности дивидендной политики, необходимо рассмотреть основные отличия между простыми и привилегированными акциями.

Особенности двух типов акций:

| Признак | Простые | Привилегированные |

| Размер дивидендов | По решению общего собрания акционеров | Четко прописаны в уставе |

| Срок выплаты | До полугода со дня принятия общим собранием решения о выплате | До полугода после окончания отчетного года |

| Источники дивидендов | Чистая прибыль отчетного года, нераспределенная прибыль | Чистая прибыль отчетного года, нераспределенная прибыль, резервный капитал, специальный фонд |

| Принципиальное ограничение выплат или выкупа | Текущие дивиденды по привилегированным акциям не выплачено полностью | Текущие дивиденды по привилегированным акциям, владельцы которых имеют преимущество по очередности получения дивидендов, не выплачено полностью |

| Систематичность выплат | Производятся по решению акционеров, но не чаще одного раза в год | Ежегодно |

| Право голоса | Незыблемое | Только в случаях, предусмотренных законодательством |

Популярное разграничение простых и привилегированных акций базируется на преференциях владельцев последних относительно дивидендов и возможности получения доли предприятия при его ликвидации.

А также соответствующей компенсации этих преимуществ лишением или существенным ограничением прав на управление акционерным обществом.

Преимущества по дивидендам проявляются в:

- фиксации их размера или механизма расчета при выпуске инструментов;

- четкой периодичности выплат;

- расширении источников выплат;

- закреплении ограничения выплаты дивидендов по простым акциям при наличии невыполненных обязательств перед владельцами привилегированных акций.

Основный недостаток – отсутствие права голоса. Но, как уже отмечалось, иногда владельцы таких ЦБ все же получают такое право.

На законодательном уровне закреплен перечень ситуаций, когда такие акции становятся голосующими:

- В случае принятия решений о реорганизации или ликвидации корпорации.

- Для принятия решения о разглашении определенной информации.

- При внесении изменений или дополнений в устав общества, если такие ограничивают права владельцев привилегированных акций.

Все перечисленные случаи позволяют владельцам исключительно отстаивать свои права, защищать интересы, но не напрямую управлять акционерным обществом.

Когда появляются дивиденды?

Если после публикации квартального отчёта компания фиксирует прибыль, то назвачается совет директоров, на котором решается, как будут рассчитаны дивиденды (это решение также базируется на дивидендной политике компании).

Далее сформированное предложение выносится на собрание акционеров, где общим решением принимается итоговый размер дивидендов. При этом размеры могут корректироваться исходя из сложившейся ситуации на рынке, в стране или учитывая форс-мажорные обстоятельства.

Виды дивидендов

Прежде чем узнать, как правильно рассчитать дивиденды, следует ознакомиться с существующими типами подобных выплат. Они зависят от ряда характеристик ценных бумаг.

Акции бывают простыми и привилегированными. В первом случае ценные бумаги предоставляют своему держателю право голоса на собрании акционеров и отражают его долю в уставном фонде организации. Они дают право на получение прибыли и соответствующей части имущества при ликвидации компании (после погашения задолженности перед кредиторами).

Простые акции считаются ценными бумагами с достаточно высоким показателем риска. Если предприятие получило недостаточный размер чистой прибыли в отчетном периоде или было принято решение направить все средства на развитие компании, акционер может не получить дивиденды в текущем году вообще.

Рассчитать дивиденды по привилегированным акциям будет проще, зная особенности этих ценных бумаг. Они не дают права своему владельцу участвовать в голосовании на общем собрании. Однако такие держатели акций первыми получают доход при распределении чистой прибыли. При этом уровень риска будет гораздо ниже, чем для владельца предыдущей разновидности ценных бумаг. Также при ликвидации организации держатель привилегированных акций получает первоочередное право на получение соответствующей доли имущества.

Другими словами, в ситуации, когда происходит распределение чистой прибыли, больше вероятность получить прибыль от своих ценных бумаг есть у владельца привилегированных акций. Первоочередное право сохраняется для него и при распределении ликвидационных выплат. Так как этот тип ценных бумаг не имеет высокого уровня риска, выплаты по нему будут минимальными. Больший доход могут получить владельцы простых акций. Однако риск в этом случае будет гораздо выше.

Стоимость акций на фондовом рынке будет больше, если компания выплачивает дивиденды стабильно, а размер распределяемой чистой прибыли достаточно высок. Поэтому компании, осуществляющие такую торговлю, заинтересованы в выплате обязательств по своим ценным бумагам. В этом случае растет и стоимость самой компании.

Дивиденды также различают по периоду выплат. Бывают ценные бумаги, которые оплачивают раз в год, квартал, полгода. По способу погашения выделяют денежные дивиденды и оплачиваемые в виде имущества.

Кто выплачивает дивиденды

Дивиденды выплачивает компания-эмитент (организация, которая выпустила собственные акции) своим акционерам. Единые для всех акционерных обществ правила выплаты дивидендов прописаны в ФЗ № 208 «Об акционерных обществах».

Рекомендуемые размер и порядок выплат устанавливает совет директоров в зависимости от чистой прибыли и выбранной стратегии. Окончательное решение принимается на общем собрании акционеров. В решении обязательно прописывается следующее:

- сумма выплат (не может быть больше рекомендованной советом директоров);

- порядок и форма выплат (если они производятся не деньгами, то это тоже указывается в решении);

- дата, на которую фиксируется состав акционеров, — только они получат дивиденды.

ВАЖНО! Может быть принято решение вообще не выплачивать дивиденды за определенный период, а направить их, к примеру, на развитие предприятия. Закон не запрещает использование такой стратегии.

СПРАВКА: акции бывают двух видов. Обыкновенные акции — это акции, которые дают владельцу право участвовать в общем собрании акционеров и получать дивиденды. Привилегированные — это акции, которые дают только право на получение дивидендов.

По каким ценным бумагам устанавливается фиксированный размер дивиденда

Фиксированный дивиденд устанавливается по привилегированным акциям при их выпуске. Он выплачивается по таким бумагам в первую очередь и не зависит от размеров чистой прибыли, которая может варьироваться в разные отчетные периоды, а выплачивается из специально создаваемых резервного капитала, либо других источников. То есть, в этом случае сумма прибыли компании и размеры дивидендов не связаны.

В дивидендной политике компаний часто встречается формулировка, что по привилегированной акции компания выплачивает определенный зафиксированный процент, например, 10 % от ее номинальной стоимости.

Привилегированная бумага дает больше гарантий на получение дивидендного дохода, чем обыкновенная, так как выплата по ней определена уставом компании.

Льготная ставка

Изучая, как рассчитать дивиденды, необходимо применять предусмотренные законодательством ставки налога. Они определяются в соответствии с источником выплат, а также типом получателя дивидендов.

В некоторых случаях предусмотрено применение льготной ставки 0%. Ее используют только в отношении налога на прибыль. Следует соблюдать ряд условий при применении льготной ставки.

Использовать налог 0% можно, только если получатель дивидендного дохода владеет на день выплаты 50% акций и более, формирующих уставный капитал. При этом непрерывный период его владения ценными бумагами составляет 365 дней.

Пример расчета дивидендной доходности

Возьмём образную компанию и круглые цифры для упрощения расчётов. Компания «ООО» выпустила в обращение 1000 акций, стоимость которых в итоге была 20 долларов за каждую. Дивиденды, выплаченные за предыдущий период, составляли 5 долларов на одну акцию. Подставив значения в формулу, получаем, что дивидендная доходность составляет 25% годовых.

Практический пример

ПАО выпустило 400 000 акций. Номинальная цена одной — 20 рублей. Из общего количества: 300 000 — обыкновенные, 100 000 — привилегированные с 10 % дивидендов.

Требуется отразить выплаты по привилегированным акциям, если распределяемая прибыль составила 650 000 руб.

Сумма дивидендов = дивидендная ставка х номинальная стоимость 10 % х 20 руб. = 0,1 х 20 = 2 руб. на одну привилегированную акцию.

Общий итог дивидендов на все префы:

2 руб. х 100 000 = 200 000 руб Произведена первоочередная выплата вознаграждения по льготным бумагам.

Остаток прибыли 650 000 — 200000 = 450 000 руб. в равных долях направляется на платежи по обыкновенным акциям.

450 000 /300 000 = 1,5 руб. на одну акцию Доходность определена в 10 %.

Для обыкновенных акций доходность составит 1,5 / 20 = 0,075 = 7,5 %.

Как происходит расчет дивидендов по префам

Есть множество вариантов, остановлюсь на самых популярных:

- Фиксированный процент от номинальной стоимости.

- Процент по ставке ЛИБОР от номинальной стоимости.

- Установленный процент от чистой прибыли.

Дивиденд по привилегированным акциям является фиксированным доходом

Держатели такого типа ЦБ могут рассчитывать на получение фиксированного размера дохода. Сумма его устанавливается в момент эмиссии.

Отечественное законодательство закрепляет 3 варианта определения размера таких выплат:

- Твердая сумма.

- Процент от номинальной стоимости.

- Установление порядка определения суммы выплат держателям ЦБ.

Дивиденд может выплачиваться и акциями, облигациями, товарами. Такой процесс называется капитализацией прибыли.

Корпорация оглашает сумму выплат уже с учетом выплаченного налога.

Распределение чистой прибыли прошлых лет и выплата дивидендов из нее

Распределить можно всю чистую прибыль. Для этого достаточно решения собственников и соблюдения условия по чистым активам. В каком периоде она была получена не имеет значения.

Главное отметить этот момент в протоколе общего собрания. Можно использовать следующие формулировки: «по итогам отчетного периода за 2019 год чистая прибыль составила Х рублей. По состоянию на 31 декабря 2019 года имеется нераспределенная прибыль прошлых лет в размере Х рублей». Далее принимается решение о ее распределении. Указывается конкретная сумма к распределению и ее доля в совокупной прибыли.

Невыплата дивидендов

Дивиденды — это доля от дохода компании, поделенная на количество акций. Согласно статье 42 закона «Об акционерных обществах», компания выплачивает дивиденды из чистой прибыли и специальных фондов. Чистая прибыль — это доход, оставшийся после выплаты зарплат, налогов, долгов. А специальные фонды создаются под выплату дивидендов, когда денег у компании слишком много.

Размер дивидендов указан в уставе компании. Это может быть или точная сумма, или формула расчета от чистой прибыли.

Сначала совет директоров рекомендует направить на выплату дивидендов определенную сумму. Окончательное решение по выплатам принимают владельцы обыкновенных акций на собрании акционеров. А еще размер дивидендов не может быть выше того значения, о котором договорился совет директоров.

Но бывает так, что владельцам привилегированных акций не платят дивиденды: нет прибыли, нет специальных фондов под выплату. В случае невыплаты вы получите право голоса по всем вопросам компании. Но возможны и другие варианты, надо смотреть устав компании. Закон разрешает конвертировать акции в кумулятивные и конвертированные.

Кумулятивные акции накапливают дивидендный долг определенный срок, указанный в уставе. В случае просрочки ваши акции получат право голоса. Конвертируемые — дают право голоса до тех пор, пока компания не выплатит дивидендный долг.

Выдержка из устава «Россетей». Владельцы привилегированных акций получают право голоса, если не получают дивиденды

То есть в случае невыплаты дивидендов компания может выбрать из нескольких альтернатив. Разумеется, обо всех условиях можно узнать заранее. Дивидендная политика описывается в уставе акционерного общества. На сайте он обычно публикуется в разделе «инвесторам и акционерам».

Сколько налогов нужно уплатить, чтобы получить чистую прибыль

Налоги на выплату дивидендов зависят от режима налогообложения. У общего режима ставка налога 20% от общей суммы прибыли. У упрощенцев ставка меньше и зависит от базы. Выплата дивидендов на УСН «Доходы минус расходы» облагается по ставке 15 %, только «Доходы» — всего 6 %. То есть, цена распределения прибыли на УСН меньше, так как ставка налога к уплате ниже. При выплате дивидендов при УСН нужно отдать бюджету 6 % или 15 %, а при ОСНО — все 20 %.

На ЕНВД такой расчет сделать сложнее. Налог уплачивается с вмененного дохода, каков будет чистый финансовый результат зависит от конкретного вида деятельности и условий работы.

Выгоднее выплачивать дивиденды в ООО на УСН или ЕНВД. Но помните, что в отличие от ОСНО, эти режимы имеют ограничения. Например, у УСН есть лимит по годовой выручки — 150 млн рублей. Соответственно ограничен и размер чистой прибыли к распределению, так как прибыль не может быть больше выручки.

Быть учредителями и акционерами могут не только физические лица. Пакет акций или долю в компании может иметь ООО. Порядок выплаты дивидендов юридическому лицу отличается только налогообложением. Выплаченная сумма — это доход юрлица, который облагается налогом. Для упрощенцев этот доход подпадает под УСН 6 % или 15 %, а на ОСНО — под налог на прибыль 20 %.

Преимущества и недостатки привилегированной акции

Префы, как и любой из множества финансовых инструментов, имеют некоторые плюсы и минусы для инвесторов. Относительно других ценных бумаг можно выделить следующие преимущества привилегированных акций для их держателей:

- В подавляющем большинстве случаев привилегированные акции гарантируют получение неких денежных сумм в качестве дохода. Доходом являются фиксированные дивиденды, в то время как выплаты акционерам по простым акциям зависят от чистой прибыли АО. Тем не менее держатели бумаг не получают деньги за убыточный для компании отчетный период.

- Дивиденды по префам обычно фиксируются в общей массе чистой прибыли. Также их обладатели могут иметь дополнительные права, которые прописываются в уставе предприятия. К примеру, при некоторых условиях можно произвести конвертацию своих привилегированных акций в обыкновенные.

- Суммы на уплату дивидендов переводятся держателям привилегированных бумаг в порядке первой очереди. Кроме того, такие акционеры владеют правом получения части собственности АО в ходе его ликвидации до того, как произойдет ее разделение между остальными владельцами.

К недостаткам привилегированных ценных бумаг можно отнести следующие пункты:

- Предприятие-эмитент имеет право требовать у держателя возврата акций, не объясняя причин, с полной компенсацией ущерба и интереса.

- Как правило, префы не наделены правом голоса. Говоря иначе, инвесторы, наделенные привилегированными правами, не имеют возможности участвовать в управлении компанией и принятии важных для АО решений.

- Фиксированные дивиденды не всегда являются плюсом. Например, часто объем выплат держателям указан при эмиссии бумаги и не привязан к прибыльности бизнеса. Таким образом, если прибыль предприятия растет, то доходность данных ценных бумаг пропорционально падает.

/rating_on.png)

Стоит ли приобретать привилегированные акции?

Привилегированные акции, как правило, отличаются относительно небольшой доходностью. Однако их преимуществом является стабильный доход. Привлекательность той или иной ценной акции определяется исходя из следующих факторов:

- Стоимость акции на данный момент.

- Предполагаемая стоимость ценной бумаги в будущем.

- Номинальная стоимость.

Привилегированные акции имеет смысл приобретать тем акционерам, которые заинтересованы, в первую очередь, в получении дохода. Они смогут получать регулярные дивиденды. Это неподходящий вариант для людей, которые стремятся оказывать влияние на развитие компании.

-

Источники, использованные в статье:

- https://VFinansah.com/investment/privilegirovannye-aktsii

- https://vegatrend.ru/torgovlya-na-finansovyh-rynkah/chem-otlichayutsya-privilegirovannye-akcii-ot-obychnyh

- https://www.audit-it.ru/terms/accounting/privilegirovannye_aktsii.html

- https://assistentus.ru/vedenie-biznesa/privilegirovannye-akcii/

- https://a2-finance.com/ru/posts/privilegirovannye-aktsii

- https://equity.today/privilegirovannye-akcii.html

- https://www.BuhOnline.ru/pub/beginner/2019/8/14918

- http://biznes-delo.ru/devidendy/dividend-po-privilegirovannym-akciyam-yavlyaetsya-fiksirovannym.html

- https://Blog.RoboForex.com/ru/2020/11/05/kak-rasschitat-dividendnuyu-dohodnost-akczij/

- https://BusinessMan.ru/kak-rasschitat-dividendyi-po-aktsiyam-poshagovaya-instruktsiya-kak-rasschityivayut-dividendyi-v-ooo-na-usn.html

- https://www.finam.ru/education/likbez/dividendy-chto-eto-takoe-i-kak-oni-vyplachivayutsya-20190530-17366/

- https://a2-finance.com/ru/posts/raschet-dividendov

- https://fonda.pro/dividendy-po-privilegirovannym-akciam.html

- https://kontur.ru/bk/spravka/494-vyplata_dividendov_v2020_godu_stochki_zreniya_buxg

- https://BCSpremier.ru/knowledge/basics/tri-otlichiya-privilegirovannykh-aktsiy-ot-obyknovennykh/